美国国债市场围绕美联储未来降息幅度的激烈辩论,正随着一系列关键经济数据的即将发布步入白热化阶段。

本周的数据将很大程度上填补美国政府停摆造成的信息空白,此前延后发布的月度就业和通胀数据即将公布,而明年 1 月初还将有更多关键就业数据出炉。这些报告将有助于解答 2026 年市场面临的核心问题:在连续三次降息后,美联储的宽松周期是否接近尾声,还是需要采取更激进的行动。

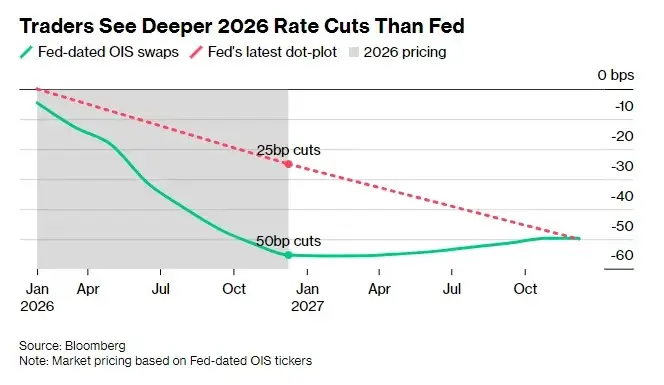

这对债券交易员而言事关重大。尽管通胀仍居高不下,交易员们仍押注美联储明年将降息两次,以支撑就业市场和经济增长前景。这一预期比美联储当前暗示的降息次数多出一次——如果市场判断正确,将为美债开启新一轮稳健行情铺平道路,而美债今年正迈向 2020 年以来表现最佳的一年。

“对明年的走势而言,最重要的单一数据可能是周二公布的就业数据,”DWS Americas 固定收益部门主管 George Catrambone 表示,“这是我唯一关注的指标,劳动力市场的走向将决定利率走势。”

Catrambone 属于预期美联储将大幅降息的阵营——从本周数据发布前疲软的劳动力指标来看,降息幅度可能相当大。上周国债收益率飙升至数月高点时,他已增持国债。

本周伊始,对政策敏感的两年期国债收益率约为 3.5%,十年期国债收益率约为 4.2%。上周美联储将基准利率下调 25 个基点至 3.5%-3.75%区间,主席鲍威尔在周三的新闻发布会上强调了招聘疲软的担忧,此后收益率从近期峰值回落。

在此背景下,交易员正在建立期权头寸,以便在市场情绪转向预期一季度降息时获利。目前来看,市场尚未完全消化明年年中前的下一次降息预期,第二次降息预期则在 10 月。

数据为主

这一切都加剧了市场对即将公布数据的关注——这些数据将涵盖 11 月情况及 10 月部分数据。根据一项调查的预测中值,11 月美国非农就业人数可能增加 5 万人。上月延迟公布的数据显示,9 月非农就业人数增加 11.9 万人,虽超出预期,但失业率升至 4.4%,为 2021 年以来最高水平。

对于 WisdomTree 的 Kevin Flanagan 来说,本周发布的就业报告分量可能较轻,因为政府停摆使数据收集复杂化,这让他将关注点转向下月初、美联储 1 月 28 日政策决定前将发布的报告。

“美联储在 1 月下次会议上降息的门槛已经提高,”这家公司的固定收益策略主管 Flanagan 表示,“需要看到就业报告中出现明显的降温迹象。”

策略师 Ed Harrison 表示:“要想延续债券上涨势头,12 月 16 日的就业报告将是下一个数据关口。鉴于市场对非农就业人数增幅的普遍预期为 5 万,若就业人数下降可能有助于延续涨势,并将首次完全定价的降息预期从 6 月提前至 4 月。”

Flanagan 表示,若 11 月数据接近 9 月份水平,可能会引发抛售,将 10 年期国债收益率推高至 4.25%。他也认为美联储降息周期已近尾声,理由是研究显示 3.5%是所谓的中性利率,即既不刺激也不限制经济的利率。

这一观点与鲍威尔上周的评论相呼应,他表示美联储的基准利率现在处于中性利率的“广泛估计范围内”,这在一定程度上强调了进一步放宽政策的空间有限。而根据掉期市场的一个指标,交易员预计美联储将在本轮降息周期结束时将利率降至 3.2%左右。

如果美联储在通胀居高不下的情况下基本按兵不动,2026 年国债市场可能不会出现能带来可观总回报的牛市行情,而是更多呈现区间震荡格局,大部分回报将来自约 4%的票息支付。

新主席效应

美联储官员在政策路径上也存在分歧,与投资者一样,他们正等待数据指明方向。上周投出反对票的芝加哥联储主席古尔斯比周五表示,他投票反对降息是因为希望看到更多通胀数据。

另一个重大事件即将来临:鲍威尔的任期将于明年 5 月结束,在总统特朗普强烈施压要求大幅降息的背景下,投资者的关注点可能很快从经济数据转向鲍威尔的继任者。当前,特朗普的遴选工作已接近尾声。

“无论经济是否略显过热,新主席的上任都将意味着美联储更倾向于鸽派,”Allspring Global Investments 的 Plus 固定收益团队主管 Janet Rilling 表示。

“就业市场可能成为降息的借口,”她称,“我们并不预期失业率会大幅上升,但即便就业市场略显疲软,也可能成为降息的理由。”